Khi có phát sinh các hoá đơn trực tiếp (hóa đơn bán hàng) mua hàng hóa có giá trị ghi trên hoá đơn từ 20 triệu đồng thì phải giải quyết thế nào cho đúng theo quy định là thắc mắc của rất nhiều nhà kinh doanh. Liệu rằng có thể thanh toán bằng tiền mặt hay phải bằng phương thức khác? Hãy cùng Phần mềm bán hàng đa kênh Nhanh tìm lời giải đáp cho câu hỏi này nhé.

Nội dung chính [hide]

1. Về hóa đơn

Căn cứ:

- Thông tư 39/2014/TT-BTC ngày 31/03/2014 hướng dẫn quy định về quản lý hóa đơn.

- Thông tư 32/2011/TT-BTC ngày 14/03/2011 về khởi tạo hóa đơn điện tử

- Thông tư 119/2014/TT-BTC ngày 25/08/2014 sửa đổi bổ sung một số điều của thông tư về thuế trong đó có thông tư 39

- Thông tư 26/2015/TT-BTC ngày 27/02/2015 sửa đổi bổ sung một số điều của thông tư về thuế trong đó có thông tư 39

- Văn bản hợp nhất số 17/VBHN-BTC ngày 17/06/2015 của 3 thông tư 39;119 và TT26

- Thông tư số 10/2014/TT-BTC ngày 17/01/2014 hướng dẫn xử phạt vi phạm hành chính về hóa đơn

- Hóa đơn GTGT mẫu 01/GTGT: Khấu trừ thuế chỉ thực hiện đối với cơ sở kinh doanh đăng ký nộp thuế GTGT theo phương pháp khấu trừ. Chứng từ để khấu trừ thuế là hoá đơn GTGT Chứng từ thanh toán không dùng tiền mặt đối với hóa đơn >=20 triệu đồng trở lên, chứng từ nộp thuế GTGT ở khâu nhập khẩu của người nhập khẩu, chứng từ nộp thuế thay cho nhà thầu nước ngoài của tổ chức cá nhân nước ngoài không thực hiện chế độ kế toán Việt Nam kinh doanh tại Việt Nam.

- Hóa đơn Bán Hàng thông thường mẫu 02/GTGT: là hóa đơn bán hàng hóa dịch vụ của cơ sở kinh doanh nộp thuế GTGT theo phương pháp trực tiếp trên Doanh thu hoặc bán lẻ cho đối tượng cá nhân không kinh doanh, hóa đơn bán hàng cũng thực hiện báo báo hàng kỳ cho cơ quan thuế như đối với hóa đơn GTGT đối với cơ sở áp dụng trực tiếp GTGT trên doanh thu.

2. Về kê khai thuế

Căn cứ :

- Công văn số 736/CT-TTHT ngày 04/5/2013 của Cục thuế tỉnh Lào Cai hướng dẫn về kê khai hoá đơn thông thường

- Công văn 3430/TCT-KK 2014 ngày 21 tháng 08 năm 2014 kê khai hóa đơn bán hàng của Tổng Cục Thuế ban hành công văn trên hướng dẫn cho Cục Thuế Đà Nẵng về việc hóa đơn bán hàng thông thường ( Không phải hóa đơn GTGT ) không phải kê khai trên bảng kê mua vào.

Như vậy:

- Hóa đơn bán hàng thông thường (không phải là hóa đơn GTGT) không nên kê vào Bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào (mẫu 01-2/GTGT) đối với người nộp thuế GTGT theo phương pháp khấu trừ.

- Đối với các hóa đơn GTGT đầu vào, Công ty thực hiện kê khai vào Bảng kê hoá đơn, chứng từ hàng hóa, dịch vụ mua vào mẫu 01-2/GTGT kèm theo tờ khai thuế GTGT mẫu số 01/GTGT hàng tháng.

- Đối với các số hóa đơn bán hàng thông thường (không phải hóa đơn GTGT) thì Công ty không kê khai vào Bảng kê hoá đơn, chứng từ hàng hóa, dịch vụ mua vào mẫu 01-2/GTGT. Hoá đơn này, nếu đáp ứng được các điều kiện theo quy định tại Luật thuế Thu nhập doanh nghiệp thì Công ty được tính trừ khi xác định thu nhập chịu thuế khi tính thuế TNDN.

3. Về Thuế TNDN & thuế GTGT

Về thuế GTGT

Căn cứ:

- Điều 15 thông tư Số: 219/2013/TT- BTC Hà Nội, ngày 31 tháng 12 năm 2013 Hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định số 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều Luật Thuế giá trị gia tăng

- Thông tư 26/2015/TT-BTC tại Điều 1, Khoản 10 sửa đổi, bổ sung Điều 15, Thông tư 39/2014/TT-BTC về hóa đơn bán hàng hóa, cung ứng dịch vụ do Bộ Tài chính ban hành.

Theo đó:

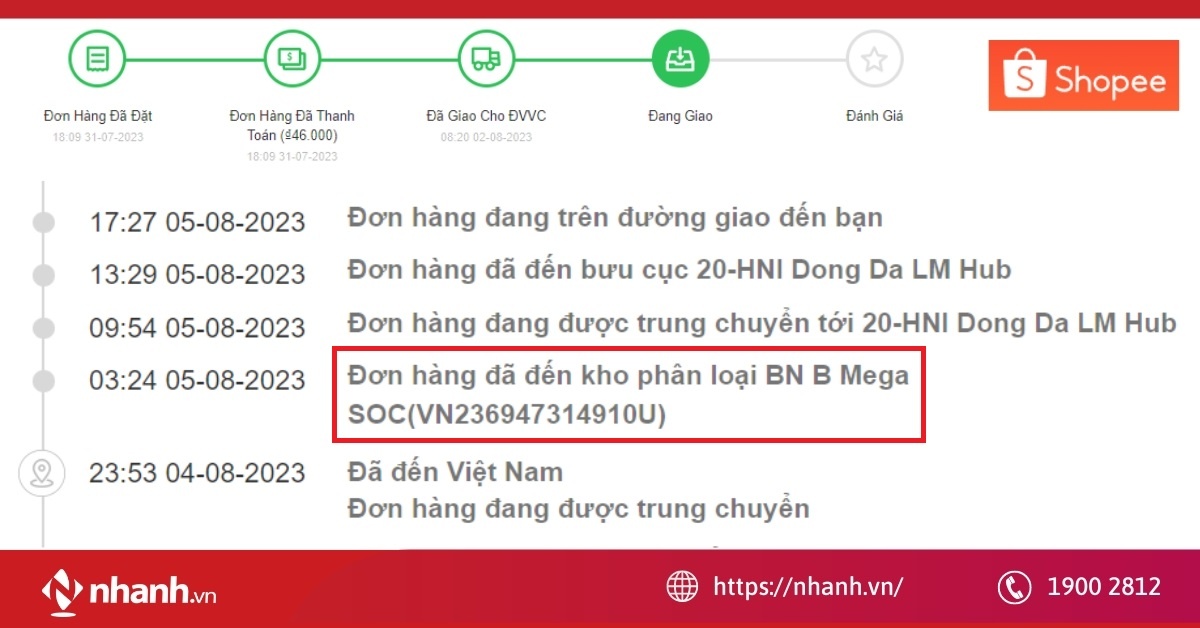

- Hàng hóa, dịch vụ mua vào từng lần theo hóa đơn từ hai mươi triệu đồng trở lên theo giá đã có thuế GTGT nếu không có chứng từ thanh toán qua ngân hàng thì không được khấu trừ. Đối với những hóa đơn này, cơ sở kinh doanh kê khai vào mục hàng hóa, dịch vụ không đủ điều kiện khấu trừ trong bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào.

- Trường hợp mua hàng hóa, dịch vụ của một nhà cung cấp có giá trị dưới hai mươi triệu đồng nhưng mua nhiều lần trong cùng một ngày có tổng giá trị từ hai mươi triệu đồng trở lên thì chỉ được khấu trừ thuế đối với trường hợp có chứng từ thanh toán qua ngân hàng.

Về thuế TNDN

Căn cứ:

- Khoản 1 Điều 9 Nghị định số 218/2013/NĐ-CP ngày 26/12/2013 của Chính phủ quy định chi tiết thi hành và hướng dẫn thi hành Luật thuế thu nhập doanh nghiệp (TNDN) (có hiệu lực thi hành từ ngày 15/02/2014 và áp dụng cho kỳ tính thuế từ năm 2014 trở đi)

- Điều 6 Thông tư Số: 78/2014/TT-BTC Hà Nội, ngày 18 tháng 6 năm 2014 Hướng dẫn thi hành Nghị định số 218/2013/NĐ-CP ngày 26/12/2013 của Chính phủ quy định và hướng dẫn thi hành Luật Thuế thu nhập doanh nghiệp

- Điều 4 Thông tư 96/2015/TT-BTC ngày 22 tháng 06 năm 2015 Hướng dẫn về thuế TNDN tại Nghị định 12/2015/NĐ-CỔ PHẦN

- Luật số 32/2013/QH13 sửa đổi bổ sung một số điều của thuế thu nhập DN ban hành ngày 19/06/2013 có hiệu lực từ ngày 01 tháng 01 năm 2014

Theo đó:

Khoản chi có đủ hóa đơn, chứng từ theo quy định của pháp luật… Đối với hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ hai mươi triệu đồng trở lên phải có chứng từ thanh toán không dùng tiền mặt

4. Điều kiện để tính chi phí hợp lý doanh nghiệp

- Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp

- Khoản chi có đủ hóa đơn, chứng từ theo quy định của pháp luật.

- Đối với hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ hai mươi triệu đồng trở lên phải có chứng từ thanh toán không dùng tiền mặt, “trừ các khoản chi của doanh nghiệp cho việc:…; cho việc thu mua hàng hóa, dịch vụ được lập Bảng kê quy định tại Điểm b Khoản 1 Điều này."

Đối với các trường hợp: Mua hàng hóa là nông, lâm, thủy sản của người sản xuất, đánh bắt trực tiếp bán ra;… phải có chứng từ thanh toán chi trả tiền (tiền mặt, hoặc chuyển khoản) cho người bán và Bảng kê thu mua hàng hóa, dịch vụ (01/TNDN) do người đại diện theo pháp luật hoặc người được ủy quyền của doanh nghiệp kinh doanh ký và chịu trách nhiệm.

Như vậy:

- Nếu hộ cá nhân đủ điều kiện mua hóa đơn lẻ trực tiếp ( hóa đơn thông thường) của cơ quan thuế trực tiếp cấp bán hoặc tự đặt in nếu có giá trị thanh toán >= 20.000.000 đồng thì doanh nghiệp phải thanh toán bằng chuyển khoản ( ủy nhiệm chi,…) thì mới được tính vào chi phí hợp lý khi tính thuế TNDN.

- Đối với hàng hóa do dân tự đánh bắt nuôi trồng: Mua hàng hóa là nông, lâm, thủy sản của người sản xuất, đánh bắt trực tiếp bán ra;… phải có chứng từ thanh toán chi trả tiền cho người bán và Bảng kê thu mua hàng hóa, dịch vụ do người đại diện theo pháp luật hoặc người được ủy quyền của doanh nghiệp kinh doanh ký và chịu trách nhiệm. Trường hợp này thì phải lập Bảng Kê 01/TNDN + chứng từ thanh toán ( tiền mặt, ngân hàng) đều là chi phí hợp lý khi tính thuế TNDN.

- Trường hợp có giao dịch mua bán với cá nhân, hộ cá nhân không kinh doanh thì bên Mua cũng phải thanh toán chuyển khoản và tài khoản nhận thanh toán của bên Bán phải đăng ký hoặc thông báo với cơ quan thuế, khi đó bên Mua mới được tính chi phí thuế TNDN.

- Những hóa đơn thanh toán bằng tiền mặt có giá trị từ >= 20 triệu đồng trở lên thì tổng giá trị của hóa đơn không được tính vào chi phí được trừ. Và đồng thời cũng không được khấu trừ thuế đối với hóa đơn GTGT

- Khi làm quyết toán thuế TNDN năm kế toán loại toàn bộ hóa đơn này ra khỏi chi phí được trừ trước khi tính thuế TNDN (Ghi giá trị của hóa đơn này vào chỉ tiêu B4 tại Tờ khai Quyết toán thuế TNDN Mẫu 03/TNDN)

- Kể từ ngày 1/1/2014 tất cả chứng từ hóa đơn đầu vào Có giá trị >= 20.000.000 (Bao gồm hóa đơn thông thường và hóa đơn GTGT) thì phải thanh toán qua ngân hàng thì mới được khấu trừ thuế đồng thời mới được tính vào chi phí hợp lý khi tính thuế thu nhập doanh nghiệp.

5. Đối với bên Mua hàng

- Bên mua hàng hóa, cung ứng dịch vụ có giá trị từ 20 triệu đồng trở lên và người mua thanh toán bằng tiền mặt thì người mua không đủ điều kiện khấu trừ thuế GTGT và không được tính vào chi phí hợp lý để tính thuế TNDN.

- Bên mua Khi làm quyết toán thuế TNDN năm kế toán loại toàn bộ hóa đơn này ra khỏi chi phí được trừ trước khi tính thuế TNDN (Ghi giá trị của hóa đơn này vào chỉ tiêu B4 tại Tờ khai Quyết toán thuế TNDN Mẫu 03/TNDN)

6. Đối với bên Bán hàng

- Đối với bên Bán hàng thì việc bán hàng > 20 triệu hay < 20 triệu thu bằng tiền mặt hay tiền gửi ngân hàng đều không bị ảnh hưởng, không có văn bản pháp luật nào chế tài việc bên Bán hàng hóa dịch vụ có giá trị hóa đơn > 20 triệu phải thu tiền bằng hình thức qua ngân hàng do đó thu bằng tiền mặt hay ngân hàng đều được

- Do đó đối với bên Bán khi xuất hóa đơn đầu ra đã phải nộp VAT 10% + thuế TNDN 20% không phân biệt đã thu được tiền hay chưa thu được tiền nên không chú trọng hình thức thanh toán tiền mặt hay bên mua thanh toán chuyển khoản đều được.

Hy vọng rằng bài viết đã cung cấp những thông tin hữu ích cho công việc kinh doanh của bạn. Nhanh.vn chúc bạn thành công!

![[Cập Nhật Mới] Cách xuất hóa đơn thay thế CHUẨN theo Nghị định 70/2025](https://pos.nvncdn.com/4e732c-26/art/cap-nhat-moi-cach-xuat-hoa-don-thay-the-chuan-theo-nghi-dinh-70-1-.jpg?v=1770282275)

![[HN] THỰC TẬP SINH KẾ TOÁN](https://bucket.nhanh.vn/store/26/art/White-and-Blue-Modern-Business-Accounting-Presentation-1-.png)

![[HN] THỰC TẬP SINH KẾ TOÁN NỘI BỘ](https://pos.nvncdn.com/4e732c-26/art/White-and-Blue-Modern-Business-Accounting-Presentation-1-.png?v=1770280792)

![[MỚI NHẤT] Gửi hàng qua Bưu Điện 1kg mất bao nhiêu tiền?](https://pos.nvncdn.com/4e732c-26/art/20181229_TMGL0yqkH3GPE6qbLOGx9Ds0.png?v=1673196853)