Năm 2025 đánh dấu một bước ngoặt lớn trong công tác quản lý thuế với sự ra đời của Thông tư 32/2025/TT-BTC. Đây là văn bản pháp lý quan trọng được Bộ Tài chính ban hành để thay thế hoàn toàn cho Thông tư 78/2021/TT-BTC, nhằm khắc phục những bất cập trong giai đoạn triển khai thí điểm trước đó. Bài viết này, tôi sẽ cùng bạn phân tích chi tiết 8 điểm mới cốt lõi của Thông tư 32/2025/TT-BTC, giúp doanh nghiệp chủ động thích ứng và vận hành đúng luật.

1. Tổng quan về Thông tư 32/2025/TT-BTC

Thông tư 32/2025/TT-BTC được ban hành nhằm đồng bộ dữ liệu thuế với Cơ sở dữ liệu quốc gia về dân cư và chuẩn hóa quy trình quản lý hóa đơn trên toàn quốc. Điểm quan trọng nhất mà doanh nghiệp cần lưu ý là văn bản này sẽ chấm dứt hiệu lực của các quy định cũ tại Thông tư 78.

Thông tư này có hiệu lực kể từ ngày 01/06/2025. Tuy nhiên, các quy định về chuyển tiếp và áp dụng ký hiệu năm tài chính cần được thực hiện ngay từ đầu năm.

Thông tư này có hiệu lực thi hành kể từ ngày 01 tháng 06 năm 2025. Thông tư này thay thế Thông tư số 78/2021/TT-BTC ngày 17 tháng 9 năm 2021 của Bộ Tài chính hướng dẫn thực hiện một số điều của Luật Quản lý thuế ngày 13 tháng 6 năm 2019, Nghị định số 123/2020/NĐ-CP ngày 19 tháng 10 năm 2020 của Chính phủ quy định về hóa đơn, chứng từ.

Như vậy, mọi hướng dẫn cũ (về xử lý sai sót, ký hiệu hóa đơn, ủy nhiệm...) trước đây sẽ không còn giá trị áp dụng. Doanh nghiệp cần rà soát lại toàn bộ quy trình hiện tại để chuyển đổi sang quy trình mới.

Xem thêm: Các loại hóa đơn điện tử theo Nghị định 70/2025 và Thông tư 32/2025

2. Những điểm mới của Thông tư 32/2025/TT-BTC về hóa đơn, chứng từ quan trọng

Dưới đây là 8 thay đổi tác động trực tiếp đến hoạt động kế toán hàng ngày mà bạn không thể bỏ qua.

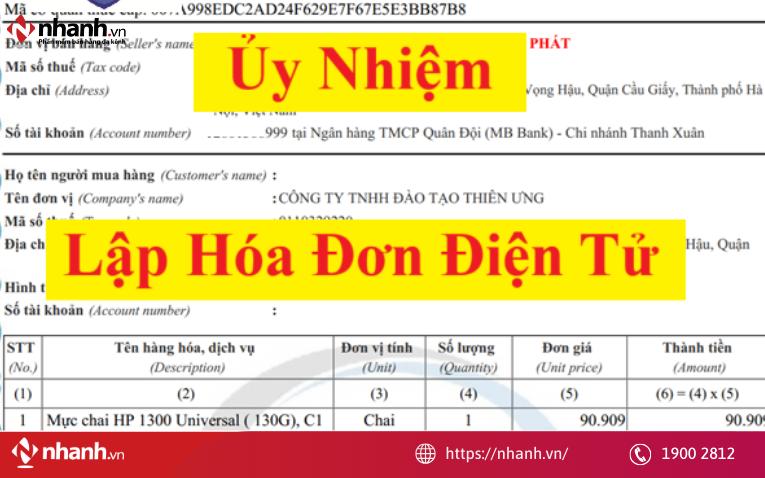

2.1. Sửa đổi quy định về Uỷ nhiệm lập hóa đơn điện tử

a, Bãi bỏ hoàn toàn rào cản "Quan hệ liên kết"

Đây là thay đổi mang tính cách mạng. Theo Thông tư 78 cũ, bạn chỉ được ủy nhiệm cho bên thứ 3 nếu chứng minh được quan hệ liên kết (Mẹ - Con, hoặc cùng hệ sinh thái). Điều này làm khó rất nhiều doanh nghiệp Logistics hay Đại lý phân phối.

Nay, Thông tư 32 đã gỡ bỏ hoàn toàn rào cản này. Bạn có thể ủy nhiệm cho bất kỳ đối tác nào, miễn là họ đủ điều kiện hạ tầng.

Theo Điểm a, Khoản 1, Điều 4 Thông tư 32/2025/TT-BTC

a) Người bán hàng hóa, cung cấp dịch vụ được ủy nhiệm cho bên thứ ba là đối tượng đủ điều kiện sử dụng hóa đơn điện tử và không thuộc trường hợp ngừng sử dụng hóa đơn điện tử theo quy định tại Điều 16 Nghị định số 123/2020/NĐ-CP (được sửa đổi, bổ sung tại khoản 12 Điều 1 Nghị định số 70/2025/NĐ-CP) để lập hóa đơn điện tử cho hoạt động bán hàng hóa, cung cấp dịch vụ;

Doanh nghiệp được linh hoạt lựa chọn đối tác ủy nhiệm mà không bị giới hạn bởi mô hình tổ chức chỉ cần bên ủy nhiệm đủ điều kiện sử dụng hóa đơn điện tử và không thuộc trường hợp ngừng sử dụng hóa đơn điện tử theo Điều 16 Nghị định số 123/2020/NĐ-CP (sửa đổi bởi khoản 12 Điều 1 Nghị định số 70/2025/NĐ-CP)Các chuỗi nhượng quyền (Franchise) hoặc đại lý vận chuyển giờ đây có thể danh chính ngôn thuận xuất hóa đơn thay cho hãng.

b, Hợp đồng ủy nhiệm: Bắt buộc phải có thông tin "Chứng thư số"

Cơ quan thuế yêu cầu sự minh bạch tuyệt đối về danh tính số của hai bên ngay trên văn bản thỏa thuận. Điểm mới quan trọng nhất là sự xuất hiện của Chứng thư số trong nội dung bắt buộc.

Trích Khoản 2, Điều 4 Thông tư 32/2025/TT-BTC:

a) Hợp đồng ủy nhiệm hoặc thỏa thuận ủy nhiệm phải thể hiện đầy đủ các thông tin về bên ủy nhiệm và bên nhận ủy nhiệm (tên, địa chỉ, mã số thuế hoặc số định danh cá nhân, chứng thư số); thông tin về hóa đơn điện tử ủy nhiệm (loại hóa đơn, ký hiệu hóa đơn, ký hiệu mẫu số hóa đơn); mục đích ủy nhiệm; thời hạn ủy nhiệm; phương thức thanh toán hóa đơn ủy nhiệm (ghi rõ trách nhiệm thanh toán tiền hàng hóa, dịch vụ trên hóa đơn ủy nhiệm);

b) Bên ủy nhiệm và bên nhận ủy nhiệm có trách nhiệm lưu trữ văn bản ủy nhiệm và xuất trình khi cơ quan có thẩm quyền yêu cầu.

Khi soạn thảo hợp đồng, bạn bắt buộc phải ghi rõ thông tin định danh của Token/Chữ ký số (Serial Number...) mà hai bên đang sử dụng. Quy định này giúp cơ quan thuế dễ dàng truy vết và xác thực giao dịch điện tử, tránh tình trạng mượn danh xuất khống hóa đơn.

c, Trách nhiệm của Sàn TMĐT khi nhận ủy quyền từ Hộ kinh doanh

Quy định này phản ánh đúng thực tế bùng nổ của thương mại điện tử (Shopee, Lazada, TikTok Shop...). Khi Hộ kinh doanh cá thể ủy nhiệm cho Sàn xuất hóa đơn, gánh nặng thủ tục sẽ được chuyển sang cho Sàn.

Tại Điểm c, Khoản 3, Điều 4 Thông tư 32/2025/TT-BTC quy định:

c) Trường hợp người bán hàng hóa, dịch vụ là hộ kinh doanh, cá nhân kinh doanh ủy nhiệm cho tổ chức quản lý nền tảng thương mại điện tử lập hóa đơn điện tử cho hoạt động bán hàng hóa, dịch vụ thì tổ chức quản lý nền tảng thương mại điện tử thực hiện thông báo với cơ quan thuế.

d, Bổ sung quy định hóa đơn ủy nhiệm phải phù hợp với phương pháp tính thuế của bên ủy nhiệm

Để tránh việc lợi dụng ủy nhiệm nhằm trục lợi thuế suất hoặc sai lệch phương pháp kê khai, Thông tư 32 quy định "khóa cứng" sự tương thích giữa hai bên. Theo Điểm h, Khoản 1, Điều 4 Thông tư 32/2025/TT-BTC

h) Hóa đơn điện tử do bên nhận ủy nhiệm lập phải phù hợp với phương pháp tính thuế của bên ủy nhiệm.

Xem thêm: Nội dung hóa đơn điện tử: Quy định bắt buộc mới nhất theo Nghị định 70/2025/NĐ-CP

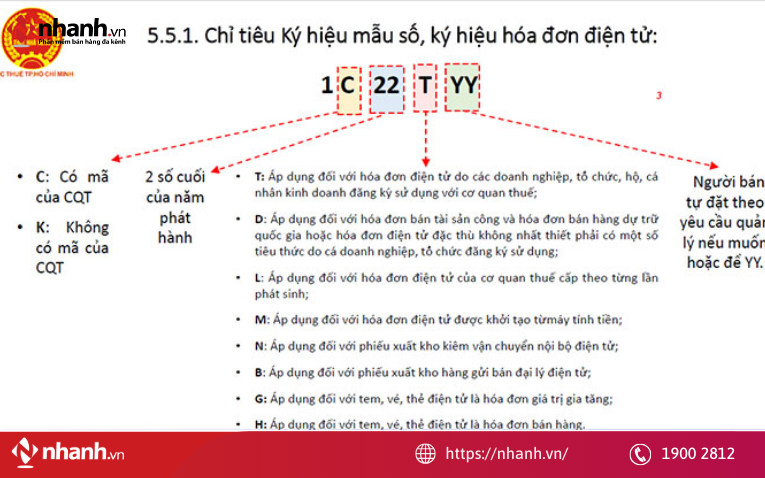

2.2. Bổ sung thêm quy định về ký hiệu mẫu số hóa đơn, ký hiệu của hóa đơn

Trước đây, chúng ta chỉ quen thuộc với các mẫu số 1 (GTGT), 2 (Bán hàng). Tuy nhiên, để quản lý riêng biệt dòng tiền từ Thương mại điện tử (TMĐT) và các dịch vụ công, Thông tư 32/2025/TT-BTC đã bổ sung hệ thống mã ký hiệu hoàn toàn mới.

Căn cứ Khoản 1 Điều 5 Thông tư 32/2025/TT-BTC, hệ thống hóa đơn điện tử có thêm các ký hiệu mẫu số mới sau:

| Mẫu số | Đối tượng áp dụng | Ý nghĩa |

| 7 | Hóa đơn Thương mại điện tử | Dành riêng cho hoạt động bán hàng online, sàn TMĐT (Shopee, Lazada, TikTok...) |

| 8 | Hóa đơn GTGT tích hợp biên lai | Dùng cho đơn vị vừa kinh doanh, vừa thu phí, lệ phí |

| 9 | Hóa đơn Bán hàng tích hợp biên lai | Tương tự như trên nhưng áp dụng cho phương pháp trực tiếp |

Ngoài các ký tự quen thuộc (T, D, L, M...), Bộ Tài chính bổ sung chữ "X" dành riêng cho Hóa đơn Thương mại điện tử.

Để tránh nhầm lẫn ký hiệu mẫu số và ký hiệu hóa đơn theo Thông tư 32, doanh nghiệp cần một hệ thống tự động chuẩn hóa ngay từ khi phát hành. Phần mềm Hóa đơn điện tử Nhanh.vn hỗ trợ bạn:

- Tự động thiết lập đúng ký hiệu mẫu số, ký hiệu hóa đơn

- Hạn chế sai sót khi đăng ký và phát hành

- Phù hợp nhiều loại hình doanh nghiệp

2.3. Bổ sung các trường hợp áp dụng hóa đơn điện tử đặc thù

Không phải mô hình kinh doanh nào cũng áp dụng nguyên tắc "xuất hóa đơn ngay khi bàn giao". Tại Điều 6 Thông tư 32/2025/TT-BTC, Bộ Tài chính đã thiết kế riêng "luật riêng" cho các nhóm ngành đặc thù để phù hợp với thực tế vận hành.

a, Với hoạt động Cho thuê tài chính

Các tổ chức cho thuê tài chính (Financial Leasing) thường gặp khó khăn khi xác định thuế suất GTGT đầu ra vì bản chất giao dịch là cấp tín dụng nhưng lại dưới hình thức tài sản. Thông tư 32 đã chuẩn hóa quy trình này rất chặt chẽ.

Khác với kinh doanh thương mại thông thường (có chênh lệch giá vốn), với cho thuê tài chính, số thuế GTGT đầu ra phải khớp tuyệt đối với đầu vào và đầu ra. Theo Khoản 2 Điều 6 Thông tư 32/2025/TT-BTC:

"2. Tổ chức cho thuê tài chính cho thuê tài sản thuộc đối tượng chịu thuế giá trị gia tăng phải lập hóa đơn theo quy định

a) Tổ chức cho thuê tài chính cho thuê tài sản thuộc đối tượng chịu thuế giá trị gia tăng phải có hóa đơn giá trị gia tăng mua vào (đối với tài sản mua trong nước) hoặc chứng từ nộp thuế giá trị gia tăng ở khâu nhập khẩu (đối với tài sản nhập khẩu); khi lập hóa đơn, tổng số tiền thuế giá trị gia tăng trên hóa đơn giá trị gia tăng đầu ra phải khớp với số tiền thuế giá trị gia tăng trên hóa đơn giá trị gia tăng đầu vào của tài sản cho thuê tài chính (hoặc chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu), thuế suất thể hiện ký hiệu “CTTC”. Các trường hợp tài sản mua để cho thuê thuộc đối tượng không chịu thuế giá trị gia tăng, hoặc không có hóa đơn giá trị gia tăng hoặc không có chứng từ nộp thuế giá trị gia tăng ở khâu nhập khẩu thì khi lập hóa đơn không được thể hiện thuế giá trị gia tăng trên hóa đơn.…”

Bạn không được ghi 5%, 8% hay 10% như hóa đơn thường. Tại chỉ tiêu thuế suất, bắt buộc phải ghi ký hiệu là "CTTC".

Bảng hướng dẫn xử lý hóa đơn Cho thuê tài chính:

| Trường hợp | Yêu cầu hóa đơn đầu ra | Lưu ý quan trọng |

| Tài sản chịu thuế GTGT | Lập Hóa đơn GTGT | Thuế suất ghi: CTTC. Tiền thuế = Tiền thuế đầu vào. |

| Tài sản KHÔNG chịu thuế | Lập Hóa đơn Bán hàng | Dòng thuế suất, tiền thuế bỏ trống/gạch chéo. |

| Thu hồi tài sản (Bán lại) | Lập Hóa đơn GTGT | Ghi rõ: Thuế suất CTTC + Số thuế tính trên giá trị còn lại. |

b, Với dịch vụ số lượng lớn, phát sinh thường xuyên

Đây là tin vui lớn cho các doanh nghiệp cung cấp dịch vụ liên tục như Suất ăn công nghiệp hay Taxi doanh nghiệp. Thay vì phải xuất hàng trăm tờ hóa đơn lẻ tẻ mỗi ngày gây quá tải cho kế toán, bạn được phép xuất gộp.

Doanh nghiệp được lùi thời điểm lập hóa đơn đến khi hoàn thành đối soát số liệu giữa hai bên (nhưng không quá thời hạn quy định của pháp luật thuế). Tại Khoản 1 Điều 6 Thông tư 32/2025/TT-BTC

"Trường hợp bán hàng hóa, cung cấp dịch vụ với số lượng lớn, phát sinh thường xuyên, cần có thời gian đối soát số liệu... thì thời điểm lập hóa đơn là thời điểm hoàn thành việc đối soát..."

5 Lĩnh vực đặc thù được bổ sung vào danh sách này:

- Dịch vụ suất ăn công nghiệp: Cung cấp cho trường học, bệnh viện, khu công nghiệp (Không cần xuất từng bữa ăn, xuất theo kỳ đối soát tuần/tháng).

- Dịch vụ vận tải Taxi (Khách doanh nghiệp): Áp dụng cho các hợp đồng đưa đón nhân viên, khách hàng ký với tổ chức (Không áp dụng cho khách lẻ đi vãng lai).

- Sản phẩm phái sinh: Theo quy định về chứng khoán, tín dụng.

- Dịch vụ Sở giao dịch hàng hóa: Nông sản, kim loại, năng lượng...

- Dịch vụ thông tin tín dụng: Báo cáo tài chính, chấm điểm tín dụng.

Đọc ngay: Mẫu hóa đơn điện tử hợp lệ, chuẩn theo quy định mới nhất

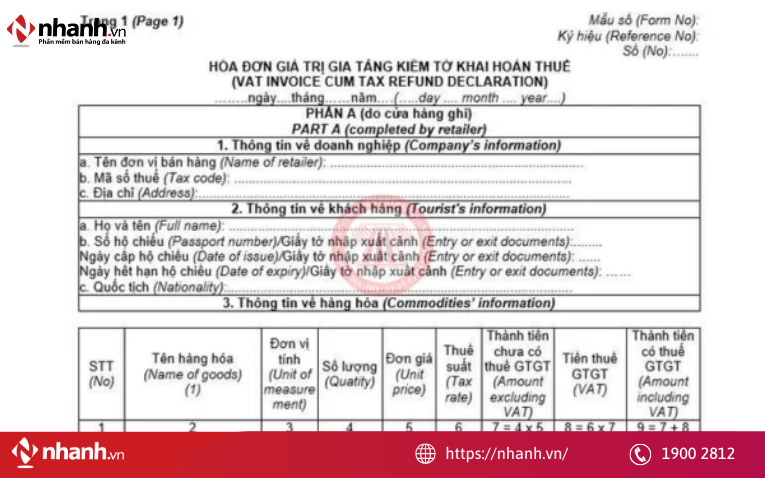

2.4. Bổ sung thêm quy định về nội dung hóa đơn giá trị gia tăng kiêm tờ khai hoàn thuế

Căn cứ tại Điều 7 Thông tư số 32/2025/TT-BTC các nội dung cần ghi trên hóa đơn giá trị gia tăng kiêm tờ khai hoàn thuế với từng đối tượng như sau:

a, Đối với doanh nghiệp bán hàng hoàn thuế

Tên hóa đơn: HÓA ĐƠN GIÁ TRỊ GIA TĂNG KIÊM TỜ KHAI HOÀN THUẾ.

Ký hiệu: Bao gồm Ký hiệu hóa đơn và Ký hiệu mẫu số hóa đơn.

Thông tin người bán: Tên doanh nghiệp, địa chỉ, mã số thuế.

Thông tin khách hàng (Người nước ngoài):

- Họ và tên, Quốc tịch.

- Thông tin hộ chiếu hoặc giấy tờ nhập xuất cảnh: Ghi rõ Số, Ngày cấp, Ngày hết hạn.

Thông tin chi tiết về hàng hóa:

- Tên hàng hóa, đơn vị tính, số lượng, đơn giá.

- Đặc biệt lưu ý về định danh hàng hóa: Phải ghi rõ nhãn hiệu, ký hiệu hàng hóa (số seri, model nếu có).

- Đối với hàng nhập khẩu: Ghi rõ xuất xứ hàng hóa.

- Đối với mặt hàng cơ khí điện tử: Ghi rõ số máy.

Thông tin về tiền và thuế:

- Thành tiền chưa có thuế GTGT.

- Thuế suất thuế GTGT.

- Tổng số tiền thuế GTGT theo từng loại thuế suất.

- Tổng cộng tiền thuế GTGT.

- Tổng tiền thanh toán đã có thuế GTGT.

Hình thức thanh toán: Ghi rõ số tiền thanh toán theo từng hình thức:

- Bằng tiền mặt.

- Hoặc thẻ quốc tế: Bắt buộc ghi rõ tên thẻ, số thẻ.

Chữ ký:

- Chữ ký số của người bán.

- Chữ ký của người mua (trên bản hiển thị của hóa đơn điện tử).

b, Đối với cơ quan hải quan

Các thông tin cần thiết bao gồm:

- Số thứ tự hàng hóa.

- Tên hàng.

- Số lượng: (Số lượng thực tế Hải quan kiểm tra thấy khách mang đi).

- Số tiền thuế giá trị gia tăng ghi trên hóa đơn giá trị gia tăng kiêm tờ khai hoàn thuế (Số liệu gốc từ Phần A).

- Số tiền thuế giá trị gia tăng được hoàn theo quy định (Số liệu chốt được chấp nhận hoàn).

- Thời điểm công chức hải quan kiểm tra: Ghi rõ ngày, tháng, năm.

- Xác nhận: Tên, chữ ký của công chức hải quan kiểm tra.

b, Đối với Ngân hàng thương mại

Trên hóa đơn giá trị gia tăng kiêm tờ khai hoàn thuế cần có đầy đủ các thông tin sau:

Thông tin xuất cảnh:

- Số hiệu chuyến bay (hoặc chuyến tàu).

- Ngày tháng chuyến bay (hoặc chuyến tàu).

Số tiền hoàn: Số tiền thuế thực tế hoàn trả cho người nước ngoài xuất cảnh.

Hình thức thanh toán: Ghi rõ số tiền thanh toán theo từng hình thức:

- Bằng tiền mặt.

- Hoặc Thẻ quốc tế: Nếu trả qua thẻ, phải ghi rõ tên thẻ, số thẻ.

Thời điểm thanh toán: Ghi rõ ngày, tháng, năm thực hiện giao dịch.

2.5. Bổ sung thêm các tiêu chí xác định rủi ro về thuế cao trong đăng ký sử dụng hóa đơn điện tử

Cụ thể hóa quy định về quản lý rủi ro hóa đơn, Thông tư 32/2025/TT-BTC đã dẫn chiếu áp dụng trực tiếp 5 tiêu chí cứng tại Mục c, Điểm b, Khoản 11 Điều 1 Nghị định 70/2025/NĐ-CP. Đây là cơ sở pháp lý để cơ quan thuế tự động đưa doanh nghiệp vào diện giám sát đặc biệt (buộc dùng hóa đơn có mã hoặc ngừng sử dụng hóa đơn).

- Chủ doanh nghiệp có lịch sử gian lận: Hệ thống thuế sẽ quét lịch sử hoạt động của người đứng đầu. Nếu họ từng có "vết đen" về mua bán hóa đơn ở các công ty cũ, công ty hiện tại sẽ bị vạ lây.

- Giao dịch tài chính đáng ngờ: Các giao dịch ngân hàng có giá trị lớn bất thường, không tương xứng với quy mô vốn hoặc ngành nghề kinh doanh sẽ bị hệ thống cảnh báo.

- Vi phạm về Địa chỉ trụ sở: Đây là tiêu chí rủi ro mà các doanh nghiệp SME và Hộ kinh doanh online hay mắc phải nhất: Đặt trụ sở tại chung cư (để ở) hoặc kinh doanh lệch địa bàn mà không đăng ký.

- Liên quan đến các doanh nghiệp "bỏ trốn": Doanh nghiệp sẽ bị xếp vào nhóm rủi ro nếu người đại diện pháp luật đang (hoặc đã từng) đứng tên cho một công ty khác vi phạm nghĩa vụ thuế nghiêm trọng.

- Các dấu hiệu rủi ro khác: Ngoài 4 tiêu chí cứng, cơ quan thuế có quyền xác định rủi ro dựa trên thực tế quản lý và yêu cầu doanh nghiệp giải trình.

Doanh nghiệp cần rà soát ngay tính pháp lý của địa chỉ trụ sở và kiểm tra lý lịch thuế của các đối tác chiến lược trên Nhanh.vn để tránh rủi ro bị khóa mã số thuế bất ngờ.

Việc không nắm rõ các tiêu chí rủi ro thuế cao có thể khiến doanh nghiệp gặp khó khăn khi đăng ký hoặc sử dụng hóa đơn điện tử. Ecomtax sẽ hỗ trợ bạn rà soát hồ sơ và tư vấn giải pháp phù hợp để giảm thiểu rủi ro ngay từ đầu.

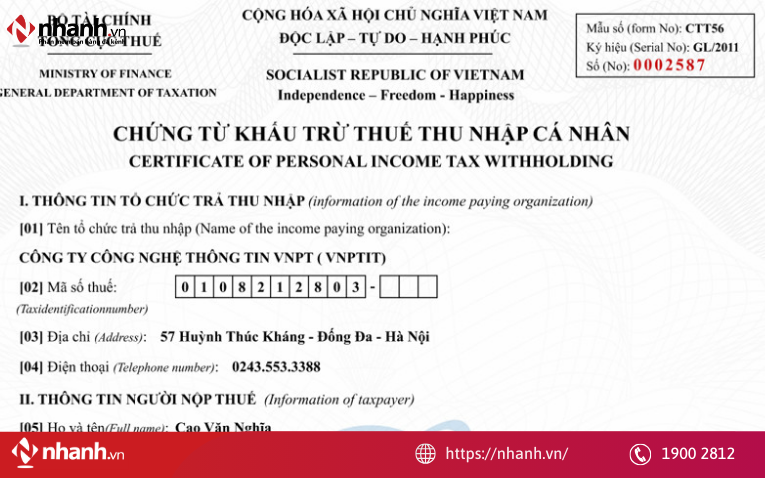

2.6. Quy định bắt buộc chuyển sang chứng từ khấu trừ thuế TNCN điện tử

Kể từ ngày 01/06/2025, các tổ chức chi trả thu nhập bắt buộc ngừng sử dụng chứng từ khấu trừ thuế TNCN điện tử theo quy định cũ; đồng thời chuyển sang áp dụng chứng từ khấu trừ thuế TNCN điện tử theo quy chuẩn mới tại Nghị định 70/2025/NĐ-CP.

Đối với các chứng từ khấu trừ thuế TNCN đã lập theo quy định cũ (trước 01/06/2025), nếu phát hiện sai sót sau thời điểm này, đơn vị không lập điều chỉnh mà phải lập chứng từ khấu trừ thuế mới (theo Nghị định 70/2025/NĐ-CP) để thay thế cho chứng từ đã lập sai. Cụ thể:

Bước 1: Rà soát chứng từ cũ (thuộc Nghị định 123) có sai sót về thông tin (mã số thuế, số tiền, kỳ tính thuế...).

Bước 2: Do định dạng dữ liệu đã thay đổi, đơn vị KHÔNG thực hiện lập biên bản điều chỉnh hay chứng từ điều chỉnh trên hệ thống cũ.

Bước 3: Đơn vị tiến hành lập Chứng từ khấu trừ thuế TNCN điện tử mới (theo mẫu của Nghị định 70/2025/NĐ-CP) để thay thế hoàn toàn cho chứng từ bị sai.

2.7. Hướng dẫn xử lý hóa đơn lập sai trước ngày 01/6/2025

Nếu bây giờ bạn phát hiện một hóa đơn cũ (từ thời Nghị định 51 hoặc Thông tư 32 cũ) bị sai sót, bạn tuyệt đối không được lập hóa đơn điều chỉnh. Theo quy định mới, bạn bắt buộc phải lập văn bản thỏa thuận, gửi Mẫu 04/SS-HĐĐT và sau đó xuất Hóa đơn thay thế.

Hướng dẫn xử lý chuyển tiếp này được nêu rõ trong Thông tư:

Trường hợp hóa đơn đã lập theo quy định tại Nghị định số 51/2010/NĐ-CP, Nghị định số 04/2014/NĐ-CP... có sai sót thì người bán và người mua phải lập văn bản thỏa thuận ghi rõ sai sót, người bán thực hiện thông báo với cơ quan thuế theo Mẫu số 04/SS-HĐĐT và lập hóa đơn hóa đơn điện tử mới (hóa đơn thay thế) theo quy định tại Thông tư này.

Bạn không được lập hóa đơn điều chỉnh cho các hóa đơn giấy cũ. Bắt buộc phải chuyển sang Hóa đơn thay thế theo định dạng điện tử mới.

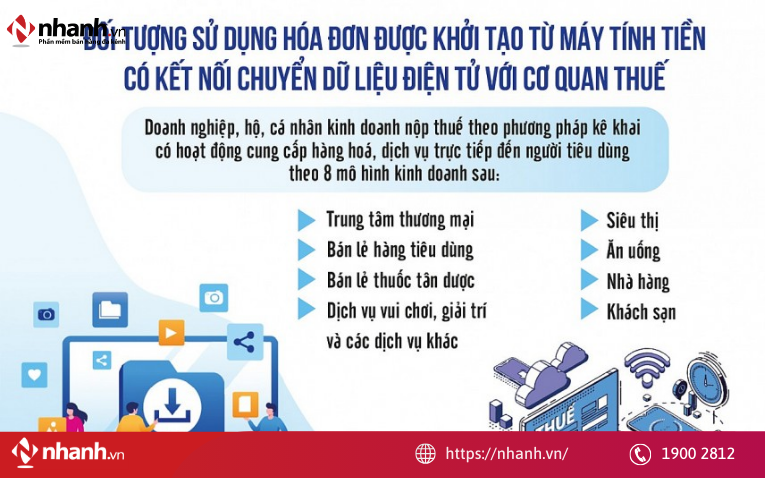

2.8. Quy định về đối tượng sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền

Căn cứ Khoản 5 Điều 12 Thông tư 32/2025/TT-BTC, các đơn vị cần lưu ý rà soát đối tượng áp dụng như sau:

Đối với Doanh nghiệp

Doanh nghiệp có hoạt động bán hàng, cung cấp dịch vụ trực tiếp đến người tiêu dùng phải thực hiện đăng ký sử dụng Hóa đơn điện tử khởi tạo từ máy tính tiền nếu:

- Đã đăng ký hóa đơn điện tử nhưng chưa đảm bảo là hóa đơn có mã của CQT; hoặc

- Dữ liệu điện tử chưa đáp ứng đủ các trường thông tin chuẩn (Tên, ĐC, MST người bán/mua; chi tiết hàng hóa, giá bán, thuế suất, tổng tiền...) và định dạng chuẩn dữ liệu theo quy định mới tại Nghị định 70/2025/NĐ-CP.

Đây là cơ chế "một chiều". Khi doanh nghiệp đã chuyển sang sử dụng hóa đơn máy tính tiền và được chấp nhận, bắt buộc phải sử dụng liên tục, không được quay lại sử dụng loại hình hóa đơn có mã/không mã thông thường trước đó.

Đối với Hộ, Cá nhân kinh doanh (HKD)

- Đối tượng: HKD cung cấp hàng hóa, dịch vụ trực tiếp đến người tiêu dùng (nhóm ngành ăn uống, bán lẻ, siêu thị...).

- Quy mô: Đặc biệt lưu ý nhóm HKD có doanh thu từ 01 tỷ đồng/năm trở lên.

- Thời điểm: Bắt buộc sử dụng ngay từ thời điểm CQT chấp nhận đăng ký (bao gồm cả các trường hợp đã đăng ký trước ngày 01/06/2025).

Có thể thấy, Thông tư 32/2025/TT-BTC không chỉ thay đổi về mặt thủ tục mà còn thay đổi cả tư duy quản lý thuế theo hướng số hóa toàn diện. Việc chậm trễ cập nhật công nghệ không chỉ khiến kế toán vất vả mà còn đẩy doanh nghiệp vào rủi ro pháp lý không đáng có. Nhanh.vn tự hào là đơn vị tiên phong cập nhật đầy đủ các tính năng theo chuẩn Thông tư 32. Liên hệ ngay hôm nay để được tư vấn miễn phí và trải nghiệm giải pháp hóa đơn điện tử tối ưu nhất cho doanh nghiệp của bạn nhé!

Xem thêm: [Mới] Quy định chứng từ khấu trừ thuế TNCN điện tử theo Nghị định 70

- Các thông tin giải đáp và tư vấn ở trên được chúng tôi cung cấp cho khách hàng của Nhanh.vn. Nếu quý khách có bất kỳ câu hỏi nào hay cần hỗ trợ, vui lòng liên hệ qua email: contact@nhanh.vn

- Nội dung bài viết này chỉ nhằm mục đích tham khảo thông tin;

- Xin lưu ý các điều khoản được đề cập có thể đã hết hiệu lực tại thời điểm bạn đang đọc.

![[Tải về] 67 câu trả lời của Cục Thuế về hộ kinh doanh mới nhất](https://pos.nvncdn.com/4e732c-26/art/tai-ve-67-cau-tra-loi-cua-cuc-thue-ve-ho-kinh-doanh-moi-nhat.jpg?v=1770452053)

![[Cập Nhật Mới] Cách xuất hóa đơn thay thế CHUẨN theo Nghị định 70/2025](https://pos.nvncdn.com/4e732c-26/art/cap-nhat-moi-cach-xuat-hoa-don-thay-the-chuan-theo-nghi-dinh-70-1-.jpg?v=1770282275)

![[HN] THỰC TẬP SINH KẾ TOÁN](https://bucket.nhanh.vn/store/26/art/White-and-Blue-Modern-Business-Accounting-Presentation-1-.png)

![[HN] THỰC TẬP SINH KẾ TOÁN NỘI BỘ](https://pos.nvncdn.com/4e732c-26/art/White-and-Blue-Modern-Business-Accounting-Presentation-1-.png?v=1770280792)

![[MỚI NHẤT] Gửi hàng qua Bưu Điện 1kg mất bao nhiêu tiền?](https://pos.nvncdn.com/4e732c-26/art/20181229_TMGL0yqkH3GPE6qbLOGx9Ds0.png?v=1673196853)